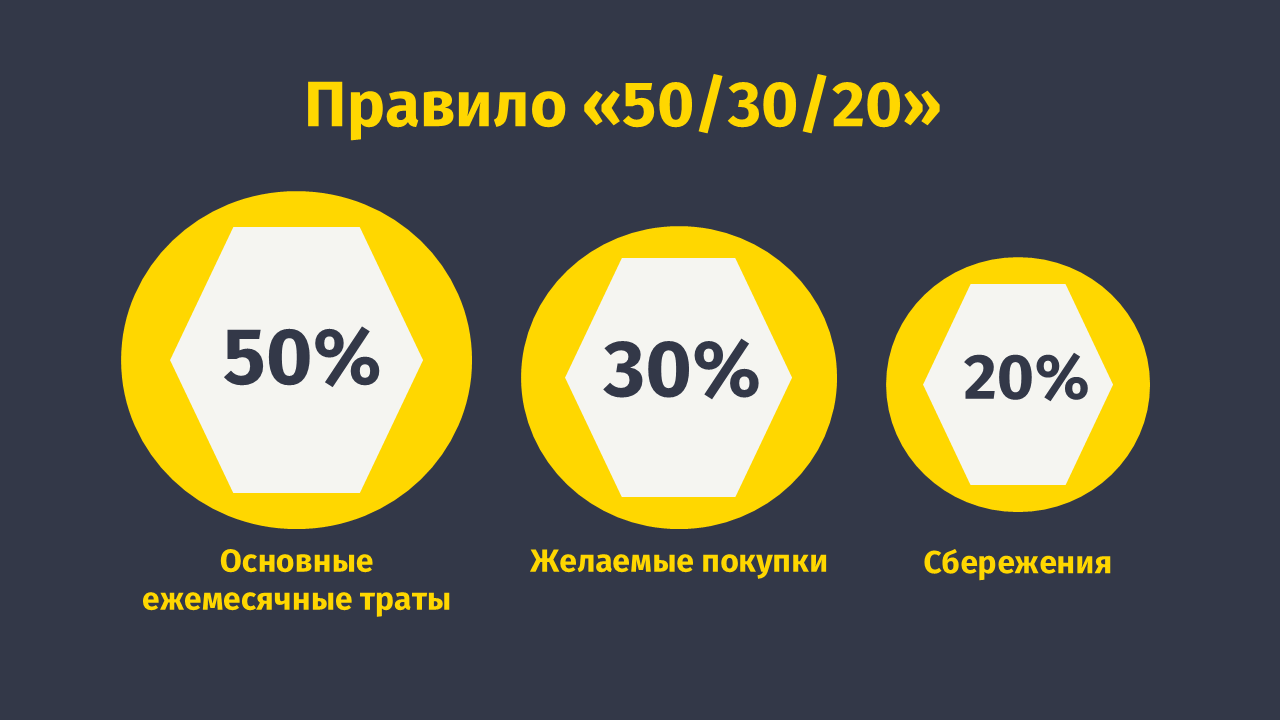

Правило «50/30/20»

Довольно простой метод планирования бюджета, согласно которому доходы распределяются следующим образом:

- 50% от дохода выделяют на обязательные траты: жильё, питание, коммунальные услуги, интернет и мобильная связь, транспорт и т. д.

- 30% – на желаемые покупки: развлечения, спорт, хобби, салоны красоты и т. д.

- 20% – на сбережения

Итак, вы получили зарплату. В первую очередь необходимо отложить 50% на обязательные расходы. Выше мы перечислили самые распространённые, но у каждого они могут немного отличаться. Например, кому-то необходимо ежемесячно покупать лекарства или оплачивать страховку – эти затраты тоже относятся к обязательным расходам.

Далее 30% дохода можно выделить на желаемые покупки. Если вы решили в выходные встретиться в кафе с друзьями или сходить в кино, деньги на развлечения нужно брать из этой статьи расходов. Не стоит совсем отказывать себе в маленьких радостях: если тратить деньги только на необходимое и копить, вы можете перестать получать удовольствие от жизни без любимых увлечений. В результате возрастает риск того, что вы сорвётесь и потратите половину дохода на импульсивные покупки.

Оставшиеся 20% дохода нужно откладывать. С этих средств вы будете формировать финансовую подушку безопасности. Благодаря такому запасу в случае непредвиденной жизненной ситуации – при потере работы или лечении – у вас будут деньги.

Правило «7 конвертов»

Данный метод распределения личного бюджета похож на предыдущий. Только в этом случае вы делите своих доходы не на три статьи расходов, а на семь основных:

- обязательные платежи;

- расходы на детей;

- продукты питания;

- расходы на приобретение одежды, мебели, бытовой техники;

- расходы на развлечения, хобби и отпуск;

- финансовая подушка безопасности и инвестиции;

- подарки – это сумма, которая осталась с предыдущего месяца после обязательных расходов.

Правило «Сначала заплати себе»

Согласно правилу, человек в первую очередь должен отложить деньги на себя, например, 10%. Эту сумму в дальнейшем можно направить на реализацию своей финансовой цели: первый взнос по ипотеке, пенсия, образование или просто формирование подушки безопасности. Сумма, которую вы будете откладывать, должна формироваться исходя из цели.

Оставшиеся 90% уже можно распределить между разными статьями расходов: аренда, питание, коммунальные услуги, подарки и т.п. Кстати, платить себе стоит не только с зарплаты, но и с других источников дохода: подработки, сдача квартиры в аренду и т.п.

Лучше заранее определить, каким образом вы будете делать сбережения для себя: положите на накопительный счёт или вклад, на дебетовую банковскую карту или оставите дома наличными. Последние два варианта наименее эффективны: так деньги будут обесцениваться.

Правило «Сначала заплати себе» дисциплинирует и позволяет чувствовать финансовую уверенность, потому что уже сегодня вы думаете о своём будущем.

Принцип нулевого бюджета

Суть этого метода управления финансами в том, чтобы каждый полученный рубль «работал», то есть весь доход распределялся на определённые цели. В результате остаток будет равен нулю.

Человеку необходимо заранее спланировать все доходы и расходы, сбережения и инвестиции, чтобы избежать перерасхода средств.

Доходы – расходы = 0

«Нулевой бюджет» – это использование доходов прошлого месяца для расходов текущего. Поэтому для реализации данного метода у вас обязательно должна быть финансовая подушка безопасности хотя бы в размере ежемесячной суммы расходов. А лучше, когда запаса хватит на несколько месяцев вперёд.

Выделим несколько важных шагов для использования принципа «нулевого бюджета»:

1. Контролируйте свои расходы. В течение нескольких месяцев важно проследить за своими тратами, чтобы проанализировать своё финансовое положение.

2. Разделите расходы по категориям. В методах, описанных выше, мы рассмотрели, какие категории расходов необходимо выделять каждому: жильё, питание, коммунальные платежи, лекарства и т.п. Обязательно зафиксируйте свои траты.

3. Выделите проблемные области. Проанализируйте свои траты и вы поймете, в каких случаях неверно распределяли деньги. Например, часто ходили в кафе.

4. Перераспределите лимиты категорий. Если ранее вы выделяли слишком много средств на развлечения, эту статью расходов можно урезать, а оставшиеся средства направить, например, на формирование финансовой подушки безопасности. Важно предусмотреть непредвиденные траты: поломка техники, лечение и пр.

Данный метод отлично работает и для тех, у кого размер заработка от месяца к месяцу меняется. В месяцы с низким доходом вы поймёте, какие категории расходов можно урезать ещё больше. А в периоды, когда доход выше обычного, будет проще справиться и формировать накопления.

Важно! На начальном этапе еженедельно анализируйте свои расходы. Это поможет вам легче привыкнуть к новой системе. Также регулярно пересматривайте личный бюджет и адаптируйте его под изменяющиеся условия. Не переживайте из-за неудач – всё обязательно получится, дайте себе время.

*Данные на сентябрь 2024 года (совместное исследование Промсвязьбанка, НИФИ Минфина России и Аналитического центра НАФИ).

Комментарии

Комментариев пока нет